Firmenfachbeitrag

28.09.2017, 08:00 Uhr

Strategischer Ausblick aufs Banking der Zukunft

Seltenere persönliche Kontakte, mehr Automation über Online-Dienste: Die Digitalisierung ändert in der Finanzbranche einiges. Um mit neuen Angeboten Schritt zu halten, sollten sich Banken nicht vor Investitionen scheuen, auch wenn deren Auswirkungen erst in einigen Jahren sichtbar werden.

Die Handlungstreiber für die Digitalisierung des Bankings sind nicht primär die neuen Angebote von Fintechs, die den Banken die Kunden wegnehmen. Fintechs bieten Kunden einen modernen und einfachen Zugang zu Banking-Themen. Zudem personalisieren sie Kommunikation und Angebote hochgradig. Genau dort liegt eines der wichtigsten Handlungsfelder für die Digitalisierung dieses Feldes. Banken müssen die Kundenschnittstelle modernisieren. Einen Coiffeurtermin kann man mittlerweile online abmachen, aber bei der Bank muss man nach wie vor anrufen. Das ist nicht mehr zeitgemäss. 99 Prozent aller Retail-Kundeninteraktionen mit der Bank bestehen aus Zahlungstransaktionen und Kontostandabfragen. Und das ist mit dem Online-Banking bereits seit vielen Jahren digitalisiert. Doch die Bankbeziehung selbst und die Kommunikation mit der Bank ist noch nahezu im gleichen Status wie vor 20 Jahren. Hier wird die Integration von on- und offline ein wichtiger Erfolgsfaktor werden. Multichannel, Omnichannel und Multitouchpoint-Banking sind die häufig gehörten Schlagworte, die das umschreiben. Kunden wollen einen durchgängigen Prozess über verschiedene Touchpoints hinweg erleben. So können Kunden etwa online ein Kundengespräch in der Filiale buchen und auch bereits Informationen hochladen. Nach dem Gespräch stehen die Angebote der Bank im Online-Bereich zur Ansicht und zum Abschluss bereit.

Mittlerweile haben sich, getrieben durch die Retail-Branche, die Erwartungen der Kunden an Online-Interaktionsmöglichkeiten, an die Personalisierung der Angebote und die Ansprache deutlich geändert. Das bringt die Bank unter Druck nachzuziehen. Neben der Digitalisierung von Beratung und Kommunikation muss der Kunde auch Administratives online erledigen können, ohne anzurufen oder in die Filiale zu kommen. Beispiele hierfür sind die Eröffnung der Bankbeziehung, alle Mutationen, die man Vollmachten, die Bestellung von Einzahlungsscheinen und Fremdwährungen sowie alles andere, was man heute telefonisch oder am Schalter erledigt. Wenn man einen Blick auf die Kosten dieser Positionen wirft, wird auch schnell klar, dass hier noch ein grosses Optimierungspotenzial liegt. Wer glaubt, dass er durch neue Angebote wie Gamification die Kontaktfrequenz des Kunden mit der Bank deutlich erhöhen kann, wird wohl auf dem Holzweg sein. Gamification wird im Banking für Kunden durch Digitalisierung zumindest in den nächsten Jahren keine neue Bedeutung bekommen. Die Digitalisierung der Bankbeziehung wird dafür sorgen, dass Kunden seltener in der Filiale erscheinen werden. Das heisst jedoch nicht, dass Filialen in Zukunft ganz abgeschafft werden dürfen. Kunden wollen die Bank erleben und auch persönliche Beratung erfahren. Wenn die meisten administrativen Tätigkeiten digitalisiert sind, wird der Schalterbesuch zu einer Seltenheit werden. Im Gegenzug dazu wird das Beratungsgespräch an Bedeutung gewinnen.

Die Bankfiliale der Zukunft

Solange wir Bargeld im Einsatz haben, wird es immer ein sehr dichtes Infrastrukturnetz zum Geldbezug brauchen. Darüber hinaus möchten Kunden die Bank erleben. Kunden, die Beratung brauchen und wichtige Geschäfte abschliessen, wollen auch persönlich mit Menschen aus der Bank sprechen. Der persönliche Kontakt und das Erleben der Bank in der Filiale sind unabdingbare, vertrauensbildende Massnahmen. Unsere Kundenbefragungen zeigen klar, dass Kunden einen persönlichen Ansprechpartner bei der Bank brauchen. Sonst können sie nicht das nötige Vertrauen für das Geschäft aufbauen. Dafür sind Kunden bereit, auch 20 bis 30 Minuten Weg auf sich zu nehmen. Denn diese «Moments of Truth» sind selten. Ein Retail-Kunde erlebt sie vielleicht alle ein bis zwei Jahre in einem Beratungsgespräch für die Vorsorge.

Ein Entwurf der Filialstruktur der Zukunft ist, alle kleineren Filialen zu schliessen oder allenfalls nur Räume für Beratungen zu belassen, die von Beratern und Kunden gebucht werden können. Dazu gibt es – je nach Grösse des Marktgebiets der Bank – einige wenige grosse Bankfilialen mit dem gesamten Angebot der Bank. Diese sogenannten «Flag Ship Stores» dienen dazu, das Vertrauen des Kunden zu gewinnen und ihn die Bank erleben zu lassen. Apple hat das mit seinen Stores vorgemacht. Ganz wichtig hierbei: Kunden wünschen sich dezente und vertrauliche Räume für die Beratung. Allzu bunte und offen gestaltete Bankfilialen finden keinen Anklang. Zusatzangebote und Cafés in der Bank sind in den Augen der meisten Kunden gar nicht erwünscht. Der Entwurf steht im krassen Gegensatz zu den teils wilden Entwürfen moderner Bankfilialen, die zurzeit kursieren. Gehen Sie auf Google und geben Sie «banking branch future» in der Bildersuche ein. Banken sind sich bewusst, dass ihr Image verstaubt und veraltet ist. Aber solche Banken, wie sie dort zu sehen sind, wünschen sich Kunden nicht – nicht einmal die heutigen Mittzwanziger, denen man das ganz klischeehaft zudenkt.

Die Kernkompetenz der Bank ist, neben der Bereitstellung von Geld, das Risikomanagement sowie die Beratung ihrer verschiedenen Kundengruppen in allen Facetten. Anlageberatung ist Risikoberatung. Vorsorgeberatung und die Empfehlung von Anlagen dafür ist Risikomanagement. Die Vergabe von Firmenkrediten und Hypotheken beinhaltet die Beurteilung von Risiken. Um das tun zu können, braucht die Bank Mitarbeitende mit entsprechenden Fachkenntnissen sowie der Fähigkeit, Kunden komplexe Sachverhalte erklären zu können und Vertrauen zu schenken. Kunden fordern dieses Vertrauen ein und sind sonst nicht bereit, Geschäfte von grösserer Bedeutung zu tätigen. Die allermeisten Kunden sind zum Beispiel nicht bereit, rein online und ohne Bankkontakt eine Hypothek abzuschliessen. Sie wollen zuerst das Vertrauen, eine Beziehung zur Bank und persönlich verhandeln. Das geringe Online-Hypotheken-Volumen im Schweizer Markt bestätigt diese Betrachtung. Es braucht also die Bank vor Ort und ihre Mitarbeitenden. Fintechs und reine Online-Banken stellen aus dieser Perspektive keine Bedrohung für Retail-Banken dar. Google und Apple können diese Fähigkeit der Bank auch nicht so leicht kopieren. Sie sind jedoch ein Indikator dafür, dass sich durch die Nutzung von Schnittstellen und der damit einhergehenden Diversifizierung neue Player im Markt etablieren, welche die Kundenschnittstelle für sich beanspruchen und diese wesentlich moderner bereitstellen als die Banken. Und wenn diese Player dann noch Markt- und Beratungskompetenz haben, dann werden sie zu einer Gefahr.

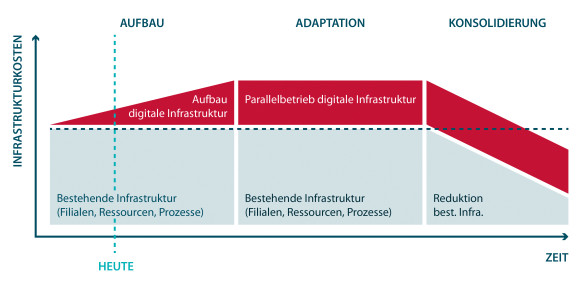

Die Investition in die Digitalisierung wird sich allerdings erst in vielen Jahren auszahlen. Es lassen sich zwar auf einzelnen Digitalisierungsprojekten Cases rechnen. Etwa für Effizienzsteigerung bei Prozessautomation. Aber die wirklich grossen Investitionen in den Infrastrukturwandel rund um die Kundenprozesse zahlen sich erst später aus. Hier muss zuerst viel in neue, digitale Infrastruktur investiert werden. Für einige Zeit werden sich auch die Betriebskosten erhöhen, da die digitale Infrastruktur parallel zur bestehenden betrieben wird. Aber nach der Adaption neuer Möglichkeiten kann die alte «Brick and mortar»-Infrastruktur reduziert werden. Digitale Infrastruktur wird skalierbarer, flexibler und günstiger sein, sodass der Betrieb am Ende günstiger wird. Aber das wird noch mindestens ein Jahrzehnt dauern.

Unbegründete Angst

Im Moment herrscht unter Banken grosse Angst, dass sie die Digitalisierung verpassen. Dabei gibt es noch gar keine Anzeichen für mangelnde Kundenzufriedenheit. Zwar schwinden im Niedrigzinsumfeld die Margen und die zunehmende Regulation verlangt nach mehr Prozesseffizienz. Kunden laufen aber nicht in Scharen davon. Tatsächlich ist es für sie im Moment noch kein Grund, wegen altmodischer Kundenschnittstellen die Bank zu wechseln. Das Online-Banking funktioniert ja und sonst haben sie nur selten mit ihrer Bank zu tun. Neuen digitalen Banking-Möglichkeiten stehen Kunden zudem eher kritisch gegenüber. Komplexität und Sicherheitsbedenken stehen der Freude an den neuen Möglichkeiten im Weg.

Der ganze Transformationsprozess wird viele Jahre dauern, sodass die Bank sich jetzt auf den Weg machen sollte. Noch vor der Investition in Technologie ist dabei das Change Management die grösste Aufgabe. Organisation, Prozesse und Fähigkeiten der Mitarbeitenden werden sich fundamental ändern. Die Adaption durch die Kunden wird viele Jahre brauchen.

Zum Autor

Mathias Gläser ist «Head of Customer Experience» bei mimacom und für den Bereich Business Consulting und UX verantwortlich.

Zum Unternehmen: mimacom entwickelt agil und zielsicher hochqualitative, innovative Individual-Software-Lösungen für komplexe Digitalisierungsprojekte. Mehr als 200 Consultants, Software-Architekten, Entwickler und Spezialisten sind an 14 Standorten in Europa, Nordamerika und Asien für Kunden vor Ort. Gemeinsam stemmen sie lokale oder auch multinationale Projekte.

Mehr Informationen: www.mimacom.com

Dieser Beitrag wurde von der mimacom AG zur Verfügung gestellt und stellt die Sicht des Unternehmens dar. Computerworld übernimmt für dessen Inhalt keine Verantwortung.