21.10.2015, 09:42 Uhr

Flash-Speicher sind auf dem Vormarsch

Solid State Drives tun sich im Business-Bereich deutlich schwerer als im Comsumer-Markt. Das könnte vor allem an den doch recht hohen Preisen der Enterprise-SSDs liegen.

Solid State Drives haben sich in den letzten drei bis fünf Jahren einen festen Platz in der PC-Landschaft erobert. Während sie sich anfänglich mit geringen Speicherkapazitäten bei enorm hohen Preisen nur an eine sehr begrenzte Gruppe von Anwendern richteten, haben sie mittlerweile die Gigabyte-Grenze längst geknackt und dabei den Kostennachteil fortwährend verringert. Unverändert und unbestritten sind daneben die Vorteile, die Flash-Laufwerke gegenüber herkömmlichen Magnetplatten auszeichnen. Da Solid State Drives keine mechanischen Teile enthalten, erzeugen sie auch keine festplattentypischen Geräusche. Ausserdem sind sie leichter, nahezu unempfindlich gegen Erschütterungen und insgesamt robuster. Auch ihre Energiebilanz fällt günstiger aus. Sie kommen mit deutlich weniger Strom aus und erzeugen daher auch kaum Abwärme.

Ihr populrster Vorteil liegt aber in der generell hheren Geschwindigkeit. Vor allem beim Lesen von Daten und bei allen nichtsequenziellen Zugriffen haben die Flash-Speicher die Nase vorn. So booten Betriebssysteme schneller, grosse Programme sind eher für Eingaben bereit und Datenbankabfragen werden beschleunigt. Während sich jedoch im Consumer-Bereich die Preise pro Gigabyte von SSDs langsam aber stetig denen von hochwertigen Festplattenlaufwerken annähern, sind Enterprise-SSDs nach wie vor um Welten teurer als mechanische Business-Laufwerke. Das liegt vor allem daran, dass sie im Vergleich zu Consumer-SSDs erheblich höhere Anforderungen an Ausdauer und Zuverlässigkeit erfüllen müssen. Während SSDs in normalen PCs nur einige Stunden am Tag laufen, müssen sie in Servern und Rechenzentren täglich rund um die Uhr zur Verfügung stehen. Zugleich sind sie einer wesentlich höheren Zugriffshäufigkeit unterworfen als Einzelplatzsysteme.

Schwächen der in SSDs verwendete NAND-Speicher

Bei diesen Anforderungen kommen die Nachteile zum Tragen, denen der in SSDs verwendete NAND-Flash-Speicher unterliegt. Neben einer immanenten Fehleranfälligkeit, die durch Software ausgeglichen werden muss, hat er vor allem eine begrenzte Lebensdauer. SSDs ermöglichen nur eine beschränkte Anzahl von Schreibzyklen, meist ausgedrückt als TBW (Total Bytes Written) odewr DWPD (Drive Writes Per Day).

Der DWPD-Wert, der sich in letzter Zeit zur Angabe der SSD-Ausdauer durchgesetzt hat, besagt, wie oft das Laufwerk während seiner zu erwartenden Einsatzdauer (meist wird von fünf Jahren ausgegangen) täglich komplett be- beziehungsweise überschrieben werden kann. So lassen sich besser Vergleiche ziehen, weil die DWPD für unterschiedliche Kapazitäten nicht erst umgerechnet werden müssen (Computerworld-Bilderstrecke). Um die für Unternehmensanwendungen erforderliche Ausfallsicherheit, Performance und Langlebigkeit zu erreichen, setzen die Hersteller von Enterprise-SSDs hochwertigere Komponenten und aufwendigere technische Verfahren ein, als sie im Consumer-Bereich verwendet werden.

Das beginnt bei Prozessor, Controller und Firmware, die mehr und stärker optimierte Funktionen erfüllen. Es setzt sich über die höhere Qualität der eigentlichen Flash-Dies fort und endet bei Extras wie integrierten Kondensatoren, die bei einem Stromausfall mit Notstrom einspringen, damit das Laufwerk offene Schreibvorgänge zu Ende bringen kann. Alle derartigen Massnahmen verteuern die Herstellung der Business-SSDs und schlagen sich natürlich im Endpreis nieder. Lesen Sie auf der nächsten Seite: «Hohe Kosten bremsen die SSD-Entwicklung»

Hohe Kosten bremsen die SSD-Entwicklung

Obwohl häufig auch noch technische Argumente gegen einen umfassenden Einsatz von SSDs in Unternehmen vorgebracht werden, sind sich Experten weitgehend einig, dass es im Wesentlichen die Kosten sind, die diesen Einsatz bisher einschränken.

Mittlerweile kommt auch in Enterprise-SSDs fast ausschliesslich MLC-NAND-Speicher (Multi-Level Cells) anstelle des langlebigeren, aber teureren SLC-NAND (Single-Level Cells) zum Einsatz. MLC kann im Gegensatz zu SLC mehrere Bits pro Zelle speichern und ermöglicht so höhere Kapazitäten auf gleicher Chip-Fläche. Diese Entwicklung wird sich in Zukunft mit in mehreren Lagen gestapelten Zellen wie etwa bei 3D XPoint von Intel und Micron oder Samsungs 3D-V-NAND (Vertical NAND) fortsetzen. Im Zuge der Entwicklung steigt jedoch nicht nur die Packungsdichte, auch Übertragungsraten und Lebensdauer nehmen weiter zu. Dabei sind die Leistungsgrenzen der für mechanische Festplatten konzipierten Hard- und Software-Vehikel wie SATA und AHCI längst überschritten. Der SATA-Bus wird daher in nächster Zeit endgültig von PCIe auch als Interface zur Massenspeicheranbindung abgelöst. Dabei bleibt die gewohnte Vielfalt an Formfaktoren durchaus erhalten, denn Anschlusslösungen wie SATA Express (siehe Kasten auf Seite 62) sorgen dafür, dass PCIe-SSDs nicht zwangsläufig im Steckkartenformat daherkommen müssen.

Auch AHCI muss Platz für einen neuen Standard machen ? NVM Express ist dafür gemacht, im Zusammenspiel mit PCIe modernen CPUs die optimale Leistung von SSDs zur Verfügung zu stellen. So erreicht etwa Samsungs kommende Enterprise-SSD SM1715 eine Lesegeschwindigkeit von 3 Gigabyte pro Sekunde sequenziell und satte 750'000 IOPS bei wahlfreien Lesezugriffen. Daneben bietet sie mit 10 DWPD bei 3,2 Terrabyte Kapazität auch für schreibintensive Anwendungen genügend Reserven. Um ihre Leistung an den Mann zu bringen, bedient sie sich einer PCIe-Verbindung und des extra für SSDs von Grund auf neu definierten Interface-Standards NVMe (siehe Kasten auf Seite 61). Der steht ebenfalls in einer Schwesterversion mit SATAe-Anschluss zur Verfügung, die statt des Kartenformats auf den handlichen 2,5-Zoll-Formfaktor setzt und bis zu 1,6 TByte an Daten aufnehmen kann. Lesen Sie auf der nächsten Seite: «Intel führt im Enterprise-Markt für SSDs»

Intel führt im Enterprise-Markt für SSDs

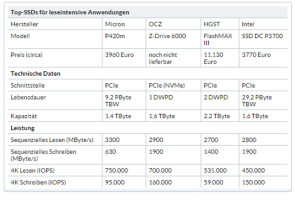

Das Wirtschaftsmagazin «Forbes» schätzt aufgrund von Channel-Informationen, dass im Enterprise-Flash-Markt 2014 eine Milliarde Dollar umgesetzt wurden. Davon gingen 18,5 Prozent auf das Konto von Intel, Samsung behauptete Platz zwei mit 14,5 Prozent. Umgekehrt sieht die Platzierung im gesamten SSD-Markt aus, wo Samsung die Umsätze mit 28,5 Prozent anführt ? vor Intel mit 13,1 Prozent. Während Samsung also weiterhin den Markt für Consumer-SSDs mit seiner Evo-Serie beherrscht, schwingt im Enterprise-Segment Intel das Zepter. Dessen Flaggschiffserie P3700 setzt ebenfalls bereits auf die Kombination PCIe/NVMe und schafft damit Lesewerte bis zu 2800 Megabyte pro Sekunde oder 450'000 IOPS. Die Laufwerke fassen zwischen 400 Gigabyte und 2 Terrabyte und alle gibt es sowohl im HHHL-Karten- als auch im 2,5-Zoll-Format.

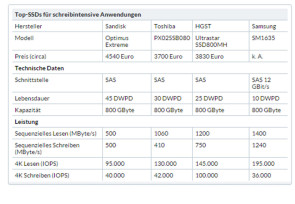

Neben Intel und Samsung spielen vor allem Sandisk, HGST, Toshiba und Micron in der Spitzengruppe mit. Bei Sandisk hat sich der Anteil der SSD-Verkäufe am Gesamtumsatz von 3 Prozent 2011 auf 29 Prozent 2014 gesteigert. Der Enterprise-SSD-Sektor erfuhr im letzten Jahr eine Aufwertung durch die Übernahme des Konkurrenten Fusion-io. Sandisk hat gerade eine 2,5-Zoll-SAS-SSD vorgestellt, die dank neuester 19-nm-eMLC-NAND-Flash-Technologie 4 TByte in das handliche Format presst und so ihrem Namen Optimus Max alle Ehre macht. Laut Hersteller ist sie besonders für leseintensive Anwendungen wie Data Warehousing, Webserver und Medien-Streaming geeignet. Auch Western Digital hat seine Präsenz im SSD-Sektor durch einige Übernahmen in den letzten Jahren erhöht, darunter die Hardware-Hersteller sTec und Virident sowie der Speicheroptimierungs-Spezialist Velobit. Erst Ende 2014 stand der Flash-Array-Hersteller Skyera auf der Speisekarte, der in die WD-Tochter HGST integriert werden soll. HGST hat unter anderem mit der Self-Encrypting-Drives-Serie s846 eine interessante Alternative für sicherheitsrelevante Speicheraufgaben im Angebot, denn die in 1,6 und 2 TByte verfügbaren Laufwerke verschlüsseln Daten automatisch hardwaregestützt nach AES-256. Dabei erreichen die Laufwerke immerhin 530 Megabyte pro Sekunde beim sequenziellen Lesen und 80'000 IOPS beim wahlfreien Lesezugriff. Toshiba übernahm Anfang 2014 den von der Pleite bedrohten Speicherhersteller OCZ. Seitdem geht es mit dem Unternehmen wieder bergauf und es bietet Business-Kunden eine Reihe von leistungsstarken SSD-Entwicklungen wie die Z-Drive-6000-Serie, die per PCIe und NVMe bis zu 700'000 IOPS erreichen soll. Daneben stellt Toshiba auch unter eigenem Label Enterprise-SSDs wie die Serien HK3E2 und HK3R2 her, die ebenso wie das neue Z-Drive mit Toshibas aktuellen 19-nm-NAND-Bausteinen ausgerüstet sind. Micron liefert im Rahmen einer strategischen Partnerschaft, aus der nach dem Willen der Partner die nächste Generation von SSDs hervorgehen soll, NAND-Flash-Bausteine an Seagate. Der Chip-Hersteller hat einen Marktanteil von 12 Prozent am NAND-Markt weltweit und bedient den Enterprise-Sektor auch mit eigenen Laufwerken. So schickt er mit seiner P420m-Serie demnächst ebenfalls eine Reihe von 750'000-IOPS-Boliden ins Rennen. Die Karten im HHHL-Format, die es in Kapazitäten von 350 GByte bis 1,4 Terrabyte gibt, sollen ausserdem wie die Samsung-Konkurrenz bis zu 3 Gigabyte pro Sekunde sequenziell lesen. Auch die Micron-SSDs sind alternativ in 2,5-Zoll-Gehäusen zu haben. Allerdings sinken die Zugriffswerte bei diesem Formfaktor auf 430'000 IOPS beziehungsweise 1,8 Gigabyte pro Sekunde. Seagate stieg als klassischer Festplattenhersteller erst spät in den SSD-Markt ein und versucht durch Kooperationen und Übernahmen, wie die der LSI-Flash-Sparte von Avago, Boden gutzumachen. LSI galt vor der Übernahme als einer der führenden Anbieter im PCIe-SSD-Bereich, und so konzentriert sich auch Seagate mit seinen SSD-Aktivitäten auf den Enterprise-Sektor. Mit der SAS-12-GBit/s-Serie 1200 SSD hat man eine Modellreihe im Programm, die bis zu 800 Gigabyte Speicher bei Leseleistungen bis zu 750 Megabyte beziehungsweise 110'000 IOPS bietet. Unter den Enterprise-SSD-Lieferanten finden sich etliche Namen, die man als Hauptspeicherhersteller bereits aus anderen Bereichen kennt, etwa Kingston oder Mushkin. Auch gibt es zahllose kleinere Anbieter, die gemeinsam rund ein Viertel der Umsätze erzielen. Dieser stark segmentierte Markt dürfte sich durch weitere Ankäufe und Übernahmen in den kommenden Jahren weiter konsolidieren. Experten sagen ihm eine Entwicklung voraus, die der entspricht, die das klassische Festplattensegment genommen hat. Dort brachte die stark wachsende Nachfrage in den 90er-Jahren Hunderte von Anbietern hervor, die sich einen zunehmend ruinösen Wettbewerb lieferten. Mit Beginn des neuen Jahrhunderts schrumpfte die Zahl der Hersteller auf einige Handvoll, von denen bis dato nur drei im Geschäft geblieben sind.