08.02.2011, 06:00 Uhr

Der Kunde am Ruder

Wer durch das allgemeine Grundrauschen der Werbeangebote noch zum Kunden durchdringen will, muss etwas bieten, das ein echtes Kundenbedürfnis erfüllt. Ein Beispiel aus der Finanzindustrie.

Der Autor arbeitet bei der Comit AG in Zürich und betreut dort als "Head Bank Service Channels" Lösungen und Dienstleistungen, die den Kontakt zwischen Kunde und Bank herstellen Viele Branchen haben den Wechsel vom passiven zum aktiven Kundenverhalten in der Zwischenzeit zu spüren bekommen. Dies gilt besonders für solche Wirtschaftszweige, die unter einem erhöhten Wettbewerbsdruck stehen – die Finanzindustrie zum Beispiel. Die Bankkunden von heute setzen ihre wertvolle Zeit sparsam, bewusst und gezielt für den Kontakt mit ihrem Institut ein, allerdings nur, wenn dieser Kontakt einen echten Bedarf deckt und konkreten Nutzen stiftet. Der häufig unspezifische – und manchmal unpassende – Kontakt seitens des Instituts wird eher abgewehrt als begrüsst, insbesondere, wenn dahinter eine Verkaufsabsicht vermutet wird. Dieser Trend wird aus übergeordneter Sicht auch als Wechsel vom Customer Relationship Management zum Customer Managed Relationship bezeichnet und betrifft viele Branchen. Darüber sollten wir uns eigentlich freuen. Schliesslich weiss unser Kunde am besten, was er will. Unsere Aufgabe ist es, ihm aufzuzeigen, was er dafür braucht. Worin der Unterschied liegt? Philip Kotler hat uns das vor einiger Zeit mit seinem Buch «Principles of Marketing» eingänglich aufgezeigt: Wer einen Bohrer will, braucht eigentlich ein Loch. Auf den verfügbaren Kontaktkanälen sollten wir also dem Kunden das anbieten, was er aktiv nachfragt. Je häufiger diese Nachfrage auftritt, desto besser, und desto häufiger der Kontakt. Wenn der Kunde uns dann aktiv besucht, ergibt sich die Chance, ihm einiges zu zeigen, was er vielleicht zusätzlich braucht.

Die wahren Bedürfnisse

Soweit die Marketingtheorie. Aber was braucht der Kunde wirklich? Was ist – in unserem Umfeld – Kotlers Loch? Die Antwort ist einfach: Der Kunde hat ein Geldinstitut, weil er Geld braucht. Allerdings nicht zum Selbstzweck, sondern, um das Geld einzusetzen, meist, um etwas zu kaufen. Weil mehr und mehr Käufe bargeldlos stattfinden, rückt die Kreditkarte als Kaufinstrument ins Zentrum des Interesses. Neue Geschäftsmodelle wie Prepaidkarten sowie der laufend sinkende minimale Transaktionsbetrag unterstützen diesen Trend.

Positive Kaufstimmung nutzen

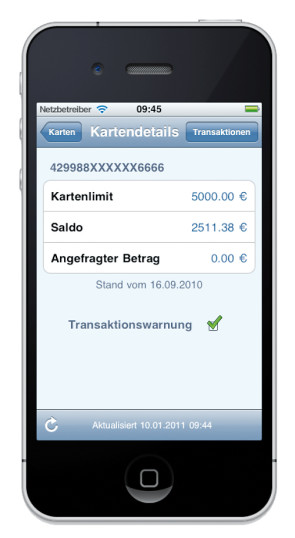

Wenn wir unsere persönliche Erfahrung konsultieren, wird uns das nicht überraschen. Eine der spannendsten Informationen, die unser Geldinstitut bereithält, ist, was mit unserer Kreditkarte gelaufen ist, und was noch laufen kann. Die einen möchten wissen, wie weit sie vom Kartenlimit entfernt sind, was monetär noch möglich ist. Die anderen suchen im Ausland die Sicherheit, dass keine betrügerischen Einsätze ihrer Karte stattfinden. Wieder andere möchten sich einen Überblick über die Transaktionen der letzten paar Monate verschaffen. Die daraus folgenden vom Kunden ausgehenden Kontakte beruhen auf einem echten Interesse und Bedürfnis. Dass das grösste Interesse an einigen dieser Daten zum Zeitpunkt und am Ort des Kaufs besteht, also in einer häufig mobilen Situation, versteht sich von selbst. Demgegenüber ist die Hauptaktivität im E-Banking meist eine unerfreuliche: Rechnungen bezahlen. Dabei sind wir nicht in der Stimmung, uns noch mehr Geld abknöpfen zu lassen, die Ware oder Leistung haben wir ja schon bezogen. Dass es vor der Nutzung einige Sicherheitshürden zu überwinden gilt, dient als willkommene Entschuldigung, die Rechnungen lieber etwas später zu bezahlen. Damit keine Missverständnisse aufkommen: Dies soll die Daseinsberechtigung oder die Sicherheitsbedürfnisse des E-Bankings in keinster Weise infrage stellen. Seine Unverzichtbarkeit zur Kostensenkung (aus Bankensicht) und Komfortsteigerung (aus Kundensicht) ist unbestritten. Es geht hier lediglich um den «State of Mind», in dem sich der Kunde beim Kontakt mit seinem Institut befindet. Man kann aus dieser Argumentation auch ersehen, dass es nicht immer angezeigt ist, den lesenden Zugriff auf Kreditkarteninformationen auf dieselbe Sicherheitsstufe zu stellen wie das Ausführen von Finanztransaktionen, zumal Informationen mit Missbrauchspotenzial wie Kartennummer, Sicherheitscodes etc. in einer Karteninformationsapplikation gar nicht hinterlegt sein müssen. Vor allem für mobile Einsätze liegt der hohe Nutzen in der schnellen, einfachen Konsultation der Saldo- und Umsatzdaten, unabhängig von den Sicherheitswerkzeugen des E-Bankings wie Tokens oder Smartcards. Die steigende Beliebtheit der Kreditkarteninformationen ist belegbar. So zeigen die Nutzungszahlen einer grossen Karteninformationsplattform in Deutschland, die über 1,5 Millionen Karteninhaber mit aktuellen Informationen versorgt, keinerlei Anzeichen von Krisen, sondern steigen seit Jahren linear mit einer 2-stelligen Prozentzahl an. Die Sitzungszahl pro Monat, ein direktes Mass für die Kontakthäufigkeit, zeigt eine Zunahme von 50 Prozent innerhalb der letzten zwei Jahre. Bei der mobilen Abfrage treten die aktuellsten Daten wie Saldo und letzte Transaktionen in den Vordergrund; bereits belastete Kartenabrechnungen sind hier kaum von Relevanz. Mit den heutigen Technologien lassen sich Datenzugriffe mit zwei bis drei Klicks (oder Touches) und Antwortzeiten von weniger als 1 Sekunde leicht realisieren. Aus dem Ablauf einer Sitzung, bei welcher der Kunde seine Kreditkarteninformationen abruft, lässt sich dann ableiten, was sein spezifischer Informationsbedarf in diesem Moment ist. Geht der Weg direkt zum Kartensaldo, steht möglicherweise eine Kartennutzung an. Der Blick auf die letzten Transaktionen kann dem Wunsch nach kritischer Prüfung entspringen, und eine Begutachtung der letzten Abrechnungen signalisiert retrospektiven Informationsbedarf. Daraus und aus anderen, analytisch gewinnbaren Daten liesse sich ein situationsbezogenes, mindestens bedarfsnahes Informationsangebot konstruieren, das durchaus auch einmal leer sein sollte, um den Kunden Zurückhaltung in der Ansprache zu signalisieren.

Fazit: Der Kunde führt

Im Bankkontakt übernimmt der Kunde zunehmend die Führung und setzt seine Zeit gezielt und sparsam für nutzbringende Interaktionen ein. Gerade deshalb ist jeder Kontakt eine Chance, die es wahrzunehmen gilt. Wenn der Kontakt vom Kunden initiiert wird, ist er besonders wertvoll. Wegen der grossen Informationsrelevanz ist die Kontakthäufigkeit für eine Karteninformationsplattform besonders hoch. Gelingt es dem kartenherausgebenden Institut, die gesuchte Information schnell, kompakt und kostengünstig elektronisch und insbesondere mobil anzubieten, dann wird der Kunde dies mit einem wohlwollenden Interesse für passende Zusatzangebote honorieren. Diese Angebote können seiner aktuellen Situation und seinen Bedürfnissen angepasst werden, was den beidseitigen Nutzen des Kanals noch erhöht.

Anwendungsbeispiele für die Nutzung von Kundenkanälen

Die vertriebsunterstützende Nutzung eines solchen Kanals, der wichtige oder besonders attraktive Informationen zum Kunden trägt, ist nicht dem Kreditkartengeschäft vorbehalten. Weitere Anwendungsbeispiele sind etwa: - Rechnungs- oder allgemein Belegpräsentationen jeglicher Art, sofern die präsentierten Inhalte für den Kunden interessant sind (z.B. Ausschüttungs- oder Zinsabrechnungen) - Generell mobile Kanäle, weil diese typischerweise nur im Bedarfsfall genutzt werden - Newsticker und andere Live-Informationen Eine kundenspezifische und daher ernst genommene Ansprache ist allerdings nur auf Kanälen möglich, die auch auswertbare kundenspezifische Informationen transportieren. Ein leider allzu bekanntes Negativbeispiel für den Missbrauch attraktiver Kontaktkanäle ist das Spamming. Der prinzipiell sehr interessiert beobachtete Mailkanal wird dabei intensiv für die Einschleusung nicht nachgefragter Informationen missbraucht – und damit entwertet. Wer aktiv informieren will, darf diesen Grat in der Kundenwahrnehmung nicht überschreiten.